Banche: Report Fisac Cgil, in 5 anni -20% filiali e -6% dipendenti

Oltre 5 mila sportelli bancari definitivamente chiusi in 5 anni, pari a più del 20% del totale, passati da 25 mila a 20 mila, e con essi una riduzione di dipendenti di quasi il 6%, pari a poco più di 16 mila unità, da 278 mila a 262 mila. È il bilancio del cosiddetto processo di desertificazione bancaria nel quinquennio passato come emerge da un report dell’Ufficio Studi & Ricerche della Fisac Cgil, contrazione che si è confermata anche per il 2023, con sportelli diminuiti sul 2022 del -3,9% per una perdita di 825 unità e dipendenti calati del -0,8% per 2.156 unità.

Benché in maniera meno marcata rispetto agli anni passati, osserva la segretaria generale della Fisac Cgil, Susy Esposito, “anche nel corso del 2023 abbiamo registrato una diminuzione dell’occupazione e delle filiali bancarie, specie nelle aree più fragili del paese. Questo processo deve avere una fine, il sistema bancario deve ritrovare e perseguire la sua funzione a sostegno dell’economia”. Per farlo, aggiunge, “e per accompagnare e gestire i processi di trasformazione tecnologica, che investono il sistema del credito come l’utenza, pronta a rivolgersi a canali di finanziamento non bancari, l’insediamento fisico e le competenze concrete, non ‘algoritmiche’, delle lavoratrici e dei lavoratori diventano ogni giorno più cruciali”.

Sportelli

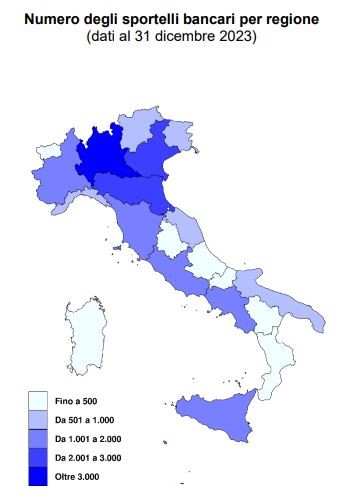

A fine 2023 le banche italiane e le filiali in Italia di banche estere, si legge nel report Fisac condotto su dati Bankitalia, disponevano di 20.161 sportelli operativi. Sotto il profilo dimensionale, il 54% (10.787) appartenevano a banche di maggiori dimensioni. Considerando, invece, il gruppo istituzionale, le banche Spa possedevano il 76% (15.294) degli sportelli rilevati al 31 dicembre dello scorso anno. Le quote riconducibili alle banche di credito cooperativo e alle banche popolari erano pari, rispettivamente, al 20% (4.091) e al 3% (653). La distribuzione sul territorio degli sportelli bancari operativi alla fine dello scorso anno evidenzia una maggiore presenza nelle regioni del Nord, che rappresentano il 57% del totale nazionale (40% in Lombardia, Emilia-Romagna e Veneto). Il numero di sportelli nelle regioni del Sud e nelle Isole ammonta al 22% del totale nazionale.

Lo scorso anno gli sportelli bancari, sottolinea la Fisac Cgil, sono diminuiti di 825 unità rispetto ai 20.986 rilevati a fine 2022 (-3,9%). La riduzione è stata generalizzata in tutte le regioni. Considerando gli ultimi cinque anni il numero di sportelli in Italia è diminuito di 5.248 unità, quasi il 21% delle 25.409 unità rilevate a fine 2018: in sintesi, negli anni 2019-2023 il numero di sportelli bancari in Italia si è contratto di quasi 1/5 rispetto al dato di partenza. In questo periodo tutte le regioni italiane hanno visto diminuire il numero di agenzie con tassi di contrazione più accentuati in Abruzzo, Molise, Marche e in Basilicata, con tassi di contrazione pari o superiori al 25%, e e più attenuati per Trentino-Alto Adige e Sardegna.

Occupazione

Alla contrazione del numero di sportelli in Italia è corrisposta, si rileva nello studio della Fisac Cgil, la contrazione degli organici bancari in tutto il periodo osservato. A fine 2023 i dipendenti bancari italiani erano 261.976 in flessione rispetto ai 264.132 rilevati a fine 2022 (-0,8%) per -2.156 unità. Le regioni con i maggiori decrementi nell’ultimo anno sono state Liguria, Toscana, Umbria, Marche, Puglia e Sardegna, tutte con tassi di contrazione pari o superiori al 3%. All’opposto Piemonte e Trentino-Alto Adige hanno registrato aumenti. Circa il Piemonte il dato permane ‘inquinato’ dalle politiche di attribuzione delle risorse dei gruppi con sede in regione.

Si accentua ulteriormente la tendenza alla concentrazione dei dipendenti nei territori dove insistono le direzioni generali dei gruppi più grandi. Lombardia, Piemonte ed Emilia Romagna, luoghi dove hanno sede principale cinque dei sei maggiori gruppi bancari, sono le prime tre regioni per numero di addetti: nei loro territori lavora il 52% di tutti i dipendenti bancari a fronte di una popolazione residente di poco superiore al 30%. La Liguria è la regione che ha perso più dipendenti negli ultimi 5 anni: -36% circa tra il 2018 ed il 2023. In generale, le regioni che hanno perso più dipendenti in percentuale appartengono al Mezzogiorno, al Centro Italia Appenninico (Umbria e Marche) e alle aree più vicine ai confini nazionali (Liguria, Val D’Aosta e Friuli Venezia Giulia).

Tendenze

Gli sportelli continuano a diminuire (-3,9% nel 2023), anche se in misura lievemente minore rispetto alla media 2018/2021 (-4,2% annuo). Tuttavia, stima la Fisac Cgil, ciò non implica ancora il raggiungimento di un nuovo equilibrio: possiamo al contrario prevedere che, nonostante la diminuzione probabile dei tassi di chiusura degli sportelli, al 2027 possa esserci una ulteriore riduzione di filiali in futuro quantificata in una forbice di 600/1.000 sportelli circa. Per quanto riguarda i dipendenti, la diminuzione anno su anno (-0,8%) è lievemente minore rispetto alla riduzione media del quinquennio precedente (-1,16% annuo). Anche in questo caso, è prevedibile una ulteriore riduzione del numero dei dipendenti in una forbice compresa tra le 2,5/3,5 mila unità al 2027.

Considerazioni

“Leggiamo delle interessanti linee di tendenza in questi dati – osserva Susy Esposito -, che confermano quanto da tempo sosteniamo: L’innovazione tecnologica, la digitalizzazione, l’intelligenza artificiale, devono fondarsi sul lavoro. Presenza sul territorio, prossimità alla clientela, competenze specifiche e non standardizzate, sono punti insostituibili. Lo dimostrano anche le strategie di alcuni colossi bancari americani, che si reinsediano nei territori per sostenere l’economia. Il contratto nazionale ci dà uno strumento unico per accompagnare il settore bancario nel futuro, nella consapevolezza che la sua forza è nel lavoro e nel presidio fisico del territorio. È ora di agire perché il futuro sia fondato nel lavoro”, conclude Esposito.

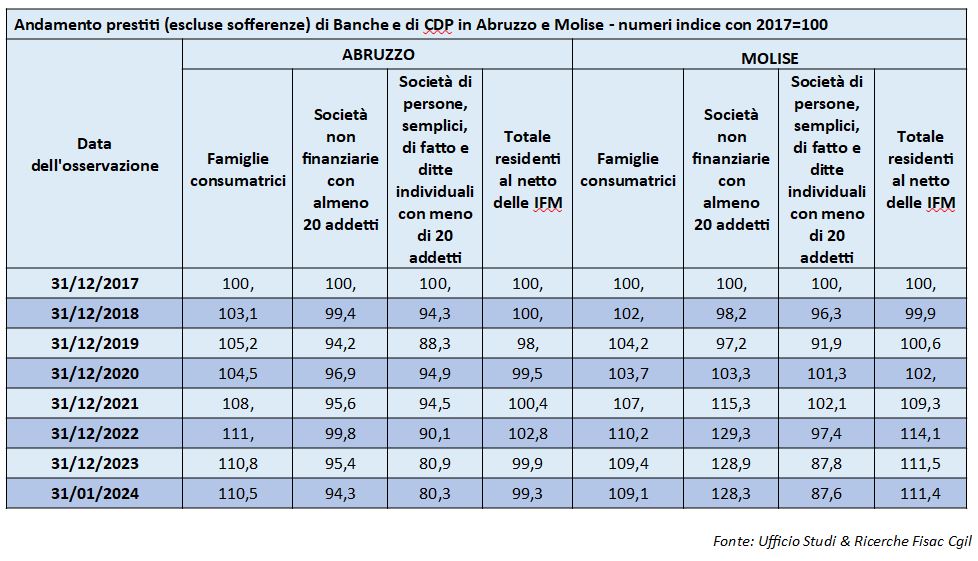

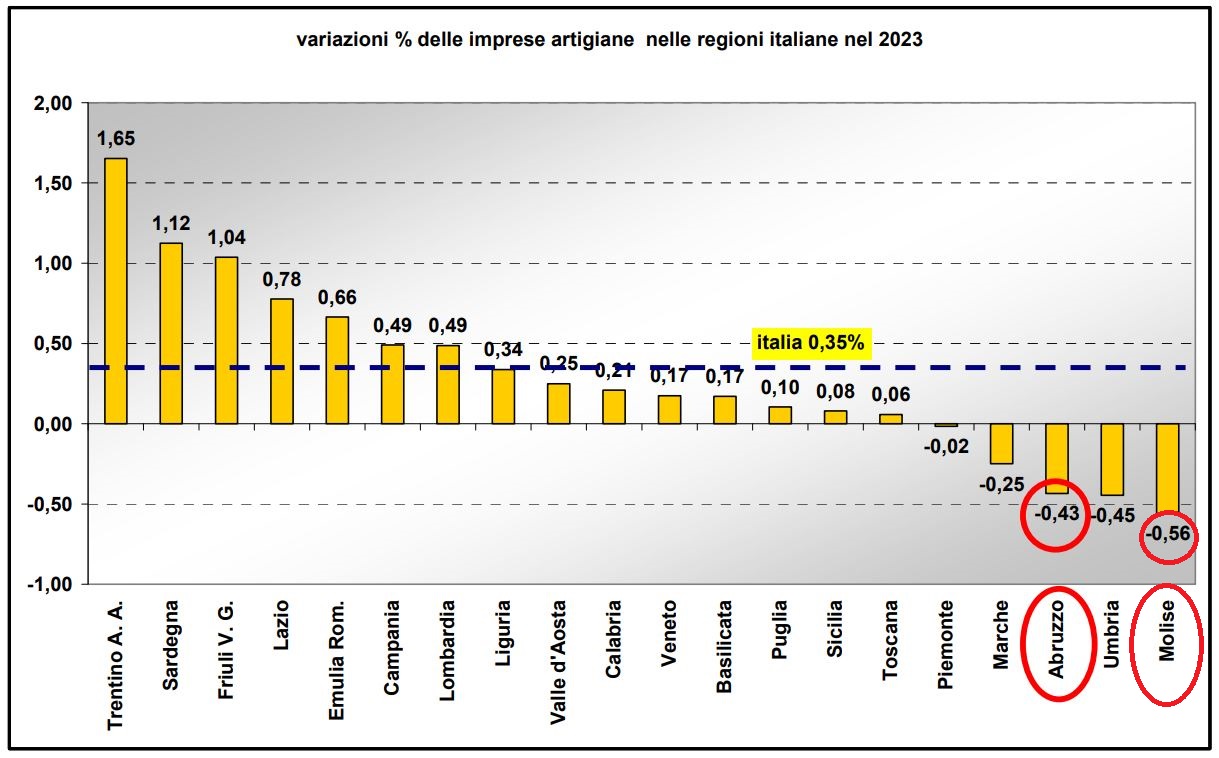

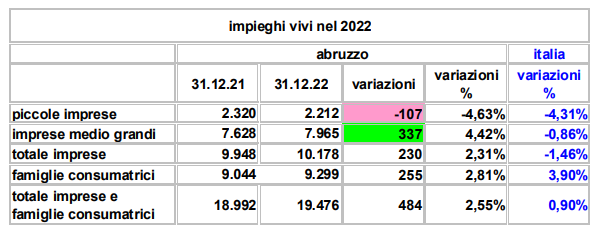

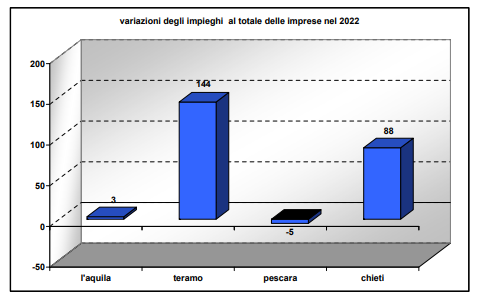

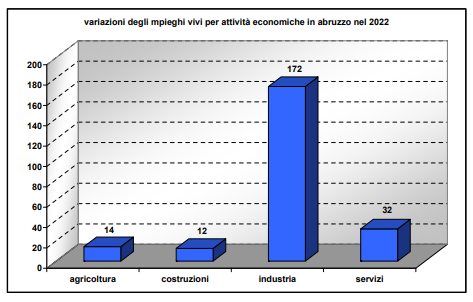

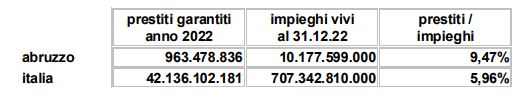

La situazione in Abruzzo e Molise

Banche: continua la fuga dall’Abruzzo e dal Molise. Ed è sempre più veloce